La amortización de la reforma local alquilado es un aspecto crucial en la gestión financiera de los propietarios. Conoce las implicaciones fiscales y contables, así como las ventajas de incluir este gasto en tus declaraciones para optimizar tu situación tributaria en España.

Amortización de reforma local alquilado: implicaciones fiscales y contables en España

La amortización de una reforma de un local alquilado conlleva implicaciones fiscales y contables en España. Desde el punto de vista fiscal, la normativa establece que la amortización de los elementos patrimoniales debe realizarse según su vida útil, a través del método lineal o el método de decrecimiento acelerado.

En el caso de una reforma en un local alquilado, se puede considerar como un elemento patrimonial sujeto a amortización. Por lo tanto, el propietario del local podrá deducir anualmente una parte del importe de la reforma en su declaración de la renta, siempre y cuando sea conforme a la normativa vigente.

Desde el punto de vista contable, la amortización de la reforma impactará en el resultado de la empresa, ya que disminuirá el valor del activo en el balance. Es importante registrar correctamente la amortización en los libros contables, siguiendo las normativas contables y las leyes fiscales aplicables en España.

Es fundamental contar con asesoramiento profesional para gestionar adecuadamente la amortización de una reforma de un local alquilado, asegurando el cumplimiento de las obligaciones fiscales y contables correspondientes.

En resumen, la amortización de una reforma de un local alquilado conlleva implicaciones fiscales y contables en España, que deben ser abordadas con atención y rigurosidad para garantizar el cumplimiento de la normativa vigente.

¿Cuál es la forma de calcular la amortización de un local?

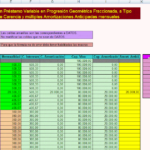

La forma de calcular la amortización de un local en el contexto de Finanzas y contabilidad en España es a través del método de la amortización lineal. Para ello, se utiliza la fórmula:

Amortización anual = (Coste de adquisición del local – Valor residual) / Número de años de vida útil

El coste de adquisición del local es el precio por el cual se compró, incluyendo gastos de notaría, registro, impuestos, etc. El valor residual es el estimado del valor del local al final de su vida útil. El número de años de vida útil se determina de acuerdo a las tablas de amortización establecidas por la normativa fiscal vigente.

Este cálculo permite deducir anualmente una parte del valor del local como gasto amortizable en la declaración de impuestos, disminuyendo así la base imponible del negocio y generando un beneficio fiscal. Es importante realizar este cálculo de manera correcta, siguiendo la normativa fiscal vigente en España.

¿Por cuántos años se puede amortizar un inmueble alquilado?

En el contexto de Finanzas y contabilidad en España, un inmueble alquilado se puede amortizar durante un período de 50 años. La amortización es la distribución del coste de un activo a lo largo de su vida útil, y en el caso de un inmueble alquilado, este período se establece en 50 años de acuerdo con la normativa española. Esto se aplica a efectos fiscales, ya que permite deducir anualmente parte del valor del inmueble como gasto para reducir la base imponible del impuesto sobre la renta. Es importante tener en cuenta que esta amortización se realiza a través de la contabilidad y la presentación de los correspondientes registros y documentos contables en la declaración de impuestos.

¿Cuánto tiempo toma amortizar un local comercial?

La amortización de un local comercial en el contexto de Finanzas y contabilidad en España puede variar dependiendo de varios factores, como el valor del local, la forma de financiación y los impuestos aplicables.

En términos generales, la amortización de un local comercial se realiza a lo largo de varios años, ya que se considera un activo fijo. En España, el período de amortización suele variar entre 10 y 20 años, dependiendo de la naturaleza del local y las normativas fiscales vigentes.

Es importante tener en cuenta que la amortización de un local comercial no solo implica la devolución del capital inicialmente invertido, sino también la deducción de los gastos financieros y la depreciación del inmueble según los criterios establecidos por la legislación fiscal.

En cuanto a los impuestos, la amortización de un local comercial también puede tener implicaciones en el impuesto sobre sociedades y en el IVA. Es crucial contar con asesoramiento profesional para asegurar que se estén aplicando correctamente las normativas fiscales y contables en relación con la amortización del local comercial.

En resumen, el tiempo necesario para amortizar un local comercial dependerá de diversos factores económicos y fiscales, por lo que es fundamental realizar un análisis detallado y contar con asesoramiento especializado para optimizar esta operación.

¿Cuál es la forma de calcular el costo de amortización?

Para calcular el costo de amortización en el contexto de Finanzas y contabilidad en España, se debe utilizar la fórmula correspondiente. El costo de amortización se calcula dividiendo el valor del activo entre su vida útil. La fórmula exacta es:

[ text{Costo de Amortización} = frac{text{Valor del Activo}}{text{Vida Útil}} ]

Es importante considerar que en España, existen normativas específicas que regulan la amortización de activos, por lo que es fundamental consultar la legislación vigente y los criterios contables aplicables a cada situación particular. Además, hay que estar al tanto de las actualizaciones en las normativas fiscales y contables que puedan afectar el cálculo del costo de amortización.

Preguntas frecuentes

¿Qué implicaciones fiscales tiene la amortización de una reforma en un local alquilado en España?

La amortización de una reforma en un local alquilado en España tiene implicaciones fiscales importantes. En general, la reforma se puede amortizar a lo largo de su vida útil, lo que permite deducir parte de su coste en el impuesto de sociedades o en el IRPF. Es importante tener en cuenta que la normativa fiscal establece ciertos límites y condiciones para poder aplicar esta deducción, por lo que es recomendable consultar con un profesional especializado en materia fiscal para tomar decisiones adecuadas.

¿Cómo se registra contablemente la amortización de una reforma en un local alquilado en el contexto de la contabilidad española?

La amortización de una reforma en un local alquilado se registra contablemente como un gasto en el estado de resultados, y se refleja como amortización acumulada en el balance.

¿Qué normativas específicas deben tenerse en cuenta al amortizar una reforma en un local alquilado en términos de impuestos y seguridad social en España?

Al amortizar una reforma en un local alquilado en España, se deben tener en cuenta las normativas fiscales establecidas en el Impuesto sobre Sociedades o en el IRPF, dependiendo del tipo de contribuyente. Además, es importante considerar la normativa de la Seguridad Social en relación a las posibles implicaciones en las cotizaciones de los trabajadores que participen en la reforma.

En resumen, la amortización de la reforma de un local alquilado es un tema relevante en el ámbito de las finanzas y contabilidad en España. Es importante considerar los beneficios fiscales que se pueden obtener a través de este proceso, así como la correcta aplicación de las normativas establecidas. La deducción por amortización puede representar un alivio para los gastos asociados con la mejora del local alquilado, lo que impactará positivamente en la gestión financiera de la empresa. No obstante, es crucial estar al tanto de los requisitos y limitaciones impuestas por la legislación vigente para evitar posibles problemas con la administración tributaria. En este sentido, contar con asesoramiento especializado resulta fundamental para asegurar el cumplimiento de las obligaciones fiscales y optimizar la situación financiera de la empresa.